Nhu cầu tiêu thụ đá xây dựng được dự báo sẽ tăng trưởng mạnh trong những năm tiếp theo, đặc biệt là khu vực Đông Nam Bộ. Động lực chính đến từ các công trình trọng điểm hạ tầng giao thông.

Mỏ đá Thiện Tân 10 của CTI tại Biên Hòa. Nguồn: CTI

Triển vọng tốt nhờ các dự án hạ tằng giao thông trọng điểm

Theo quyết định của Thủ tướng Chính phủ về quy hoạch tổng thể phát triển ngành vật liệu xây dựng đến năm 2020 và định hướng đến năm 2030, tổng nhu cầu đá xây dựng cả nước trong năm 2020 ước tính đạt 181 triệu m3. Trong đó, nhu cầu tiêu thụ tại các tỉnh Đông Nam Bộ được dự báo sẽ tăng mạnh nhất.

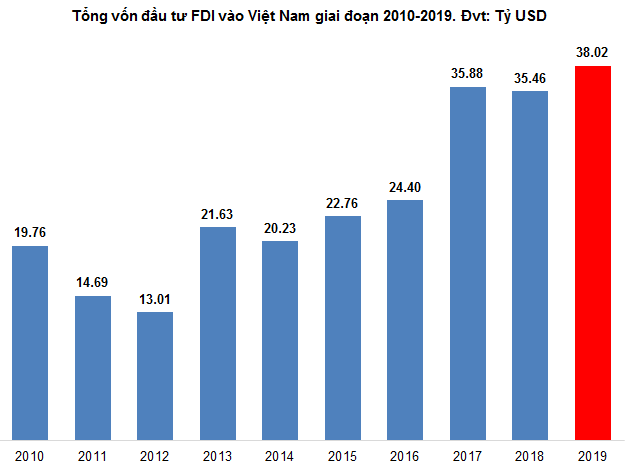

Bên cạnh đó, với dòng vốn đầu tư FDI dồi dào cùng với đà tăng trưởng của nền kinh tế được kỳ vọng sẽ thúc đẩy việc xây dựng trên cả nước. Đồng thời, các công trình hạ tầng giao thông trọng điểm như Sân bay Quốc Tế Long Thành, các tuyến Metro, Cao tốc Trung Lương - Mỹ Thuận,… cũng đang được đẩy nhanh tiến độ triển khai. Đây sẽ là những yếu tố chính thúc đẩy đà tăng trưởng dài hạn của các doanh nghiệp ngành đá xây dựng.

Nguồn: VietstockFinance

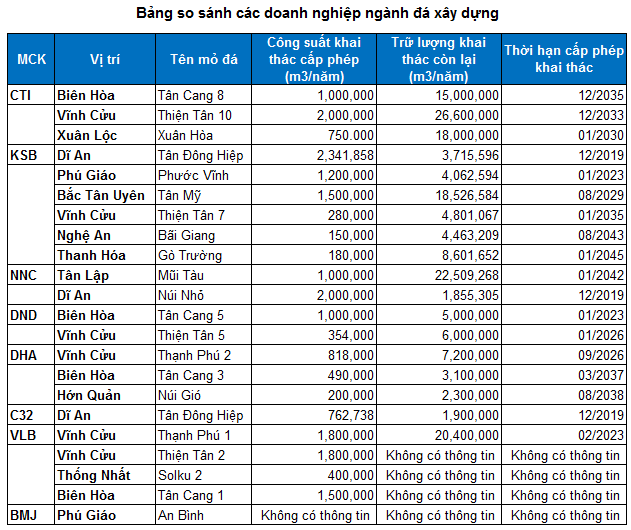

Nếu chỉ đơn giản nhìn vào P/E và P/B thì có vẻ như CTCP Khoáng sản và Xây dựng Bình Dương (HOSE: KSB) đang là mã dễ thu hút nhà đầu tư nhất. Tuy nhiên, đối với ngành đá xây dựng thì đây không phải là tiêu chí duy nhất để xem xét.

Các công ty trong lĩnh vực này đều cạnh tranh nhau ở trữ lượng khai thác còn lại và thời hạn cấp phép. Nếu xét theo những tiêu chí này thì CTCP Đầu tư Phát triển Cường Thuận IDICO (HOSE: CTI) và CTCP Hóa An (HOSE: DHA) đang chiếm ưu thế hơn so với nhóm còn lại.

Nguồn: Báo cáo thường niên của các doanh nghiệp

CTCP Khoáng sản và Xây dựng Bình Dương (HOSE: KSB)

Trong những năm tới, KSB sẽ tiếp tục đẩy mạnh sản lượng khai thác tại mỏ đá Tân Mỹ và Phước Vĩnh để bù đắp thiếu hụt từ mỏ Tân Đông Hiệp đã ngừng khai thác từ 31/12/2019. Mặt khác, KSB cũng thực hiện trình UBND Tỉnh Bình Dương xin cấp phép khai thác xuống sâu từ -70m xuống -100m với mỏ Tân Mỹ và từ -20m xuống -70m với mỏ Phước Vĩnh.

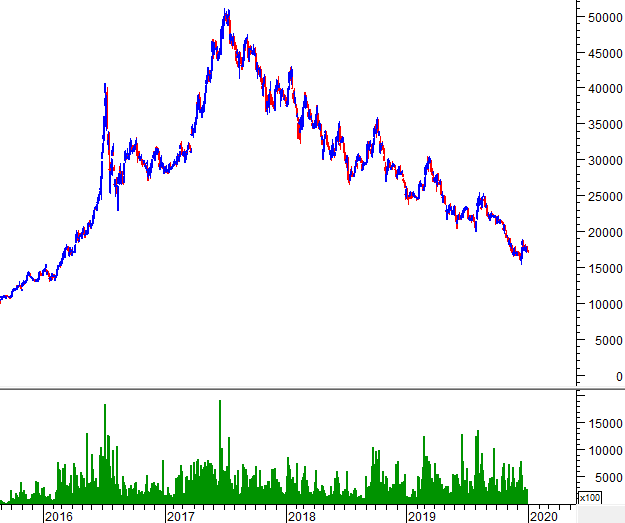

Tuy vậy, doanh thu và lợi nhuận mảng đá xây dựng của KSB trong giai đoạn đầu “hậu Tân Đông Hiệp” được giới phân tích đánh giá sẽ khó tránh khỏi sự sụt giảm khi mà mỏ Tân Đông Hiệp chiếm hơn 30% sản lượng khai thác của KSB trong những năm qua. Đây chính là lý do giá cổ phiếu vẫn tiếp tục giảm mạnh dù chỉ số P/E đã ở mức thấp nhất trong ngành.

Do đó, việc tìm kiếm các mỏ đá mới hay liên kết đầu tư với các doanh nghiệp cùng ngành sở hữu mỏ đá lớn cần được KSB thực hiện quyết liệt trong thời gian tới. Nếu không thì giá cổ phiếu sẽ khó có thể đảo ngược được đà giảm. Vùng 20,000-22,000 sẽ đóng vai trò kháng cự mạnh nếu giá có phục hồi ngắn hạn.

Biến động giá cổ phiếu KSB trong giai đoạn 2016-2019. Nguồn: VietstockUpdater

CTCP Đá Núi Nhỏ (HOSE: NNC)

Tỷ lệ chi trả cổ tức của NNC là khá cao, trung bình đạt trên 60% trong những năm gần đây. Điều này cho thấy NNC đã mang lại không ít thành quả cho các cổ đông trong thời gian qua và cũng là điểm nhấn lớn nhất của công ty này.

Tuy nhiên, điều mà nhiều nhà đầu tư đang băn khoăn đó là liệu sang năm 2020 và những năm tiếp theo NNC còn có thể duy trì được tỷ lệ cổ tức cao như trong quá khứ được nữa hay không. Vì mỏ đá chủ lực của NNC trong thời gian qua là mỏ Núi Nhỏ đã ngừng khai thác vào ngày 31/12/2019.

Trong khi đó, công suất khai thác tại mỏ đá còn lại là mỏ Mũi Tàu hiện chỉ bằng 1/2 công suất của mỏ Núi Nhỏ là 1,000,000 m3/năm. Mặt khác, vị trí của mỏ đá này cũng không thực sự thuận lợi khi nằm khá xa TP.Hồ Chí Minh và các khu vực xây dựng trọng điểm. Do đó, khả năng cạnh tranh của mỏ này không được giới phân tích đánh giá cao.

CTCP Hóa An (HOSE: DHA)

DHA hiện đang sở hữu 3 mỏ đá gồm mỏ Thạnh Phú 2, Núi Gió, Tân Cang 3 với tổng công suất khai thác hơn 1,500,000 m3/năm. Đây đều là những mỏ có chất lượng đá tốt ở khu vực Đông Nam Bộ.

Mỏ Thạnh Phú 2 được giới phân tích đánh giá là hội tụ nhiều yếu tố thuận lợi như vị trí đắc địa, điều kiện khai thác tốt, sản xuất và tiêu thụ dễ dàng. Do đó, mỏ đá này được kỳ vọng sẽ tiếp tục là mỏ chủ lực của DHA từ nay đến năm 2026.

Mỏ Núi Gió hiện đang được DHA làm thủ tục tiến hành xin nâng công xuất từ 200,000 m3/năm lên 300,000 m3/năm.

Mỏ đá Tân Cang 3 nằm trong khu vực có nhiều mỏ đá của đơn vị khác nên áp lực cạnh tranh tương đối cao. Do đó, điều kiện khai thác tại mỏ Tân Cang 3 được đánh giá là khó khăn hơn hai mỏ Núi Gió và Thạnh Phú 2. Chính vì vậy mà mỏ này đang được DHA thực hiện xin cấp phép khai thác xuống độ sâu từ -60m đến -80m nhằm tăng độ cạnh tranh.

Mỏ đá Tân Cang 3 của DHA tại Đồng Nai. Nguồn: DHA

CTCP Đầu tư Phát triển Cường Thuận IDICO (HOSE: CTI)

CTI kinh doanh khá nhiều mảng trong chuỗi giá trị xây dựng như cung cấp vật liệu, thi công xây lắp và thu phí. Mảng đá xây dựng cũng không chiếm phần lớn trong cơ cấu doanh thu của CTI. Tuy nhiên, trong bối cảnh nguồn cung đá xây dựng đang ngày càng khan hiếm, CTI đã từng bước đẩy mạnh khai thác “của để dành” trong những năm gần đây.

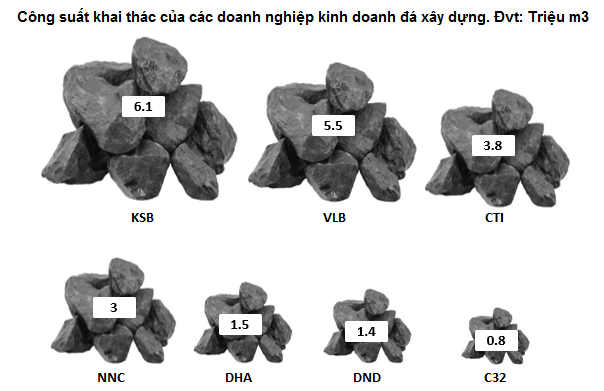

CTI hiện là một trong 3 doanh nghiệp có trữ lượng và công suất khai thác lớn nhất trên sàn (với trữ lượng hơn 50 triệu m3 và công suất khai thác xấp xỉ 3.8 triệu m3/năm). Mặt khác, thời hạn khai thác cũng kéo dài đến 2030-2035 mới kết thúc. Đây là lợi thế đáng kể so với các đối thủ chính trong ngành.

Nguồn: Báo cáo thường niên của các doanh nghiệp

Do hai mỏ Tân Đông Hiệp hay Núi Nhỏ đã ngừng hoạt động khi kết thúc năm 2019, nguồn cung đá xây dựng trong khu vực dự kiến sẽ sụt giảm hơn 5 triệu m3/năm. Điều này sẽ góp phần tác động đến giá bán cũng như nhu cầu tiêu thụ đá của các mỏ đá khác trong khu vực.

Đối với CTI, việc mua vào tại vùng 19,000-22,000 đang được giới phân tích ủng hộ. Tuy vậy, nhà đầu tư nên áp dụng chiến lược mua tích lũy từ từ để hạn chế rủi ro.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock